Nenormálne výnosy

V zlatých peniazoch sporím 20 rokov. Keď som dopísal ostatné číslo #zpdz o vývoji ceny zlata v roku 2022, napadlo ma spočítať jeho dlhšie výnosy. Na mojej prvej zlatej minci, ktorú som kúpil v roku 2003, mám priemerný ročný výnos 8,7 % (v eurách). Žiaden kravaťák, žiadne ročné poplatky, žiadne dane. To sa nepodarilo ani mojim dolárom, ani mojim eurám. Aj keď situácia s nula percentnými úrokmi sa mení a ako píšem nižšie môj eurový zostatok na účte už dnes vie zarábať takmer 1,9 %, dolárový 4,1 %.

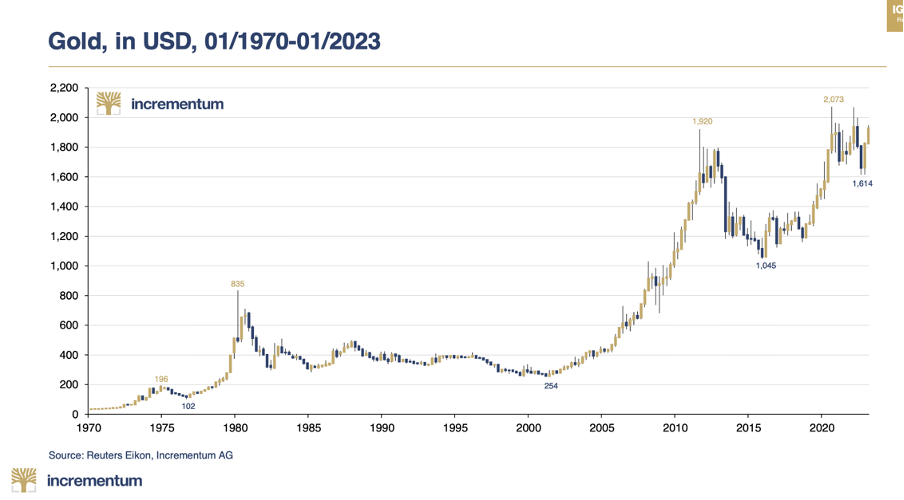

Keď sa pozriem na výkonnosť zlata od prelomu tisícročí, vždy ma to šokuje. Napriek tomu, že som to videl už nespočetne-krát a o sporení v zlate som napísal knihu.

Ak pozrieme priemerný ročný dolárový výnos držania zlata od januára 2000 do januára 2023 je to neuveriteľných 8,7 %.

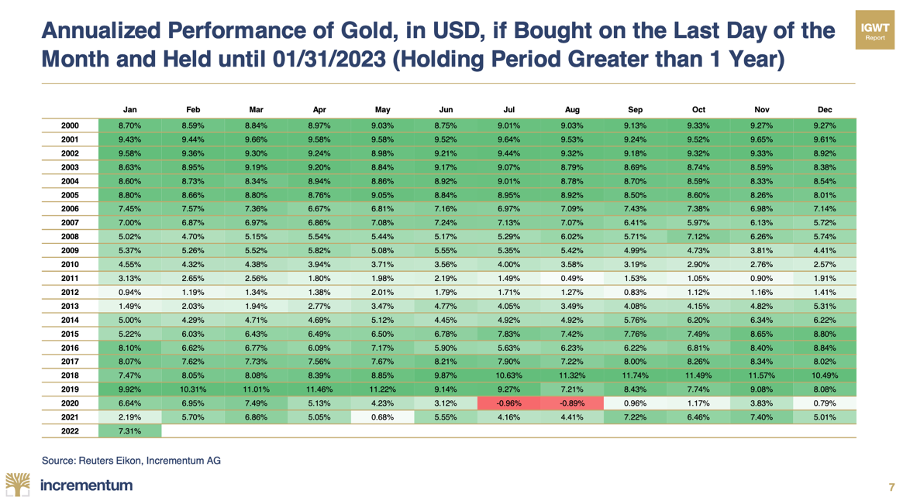

Nie je to lišiacky vybraným obdobím, tak aby to čo najlepšie vyšlo. Priemerný ročný výnos si môžete skontrolovať v nasledujúcej tabuľke. Vyberte si sami ktorýkoľvek mesiac nákupu od januára 2000 s dobou držania do januára 2023. S krátkymi výnimkami nákupu na doterajších vrcholoch v roku 2012 a na začiatku ruskej vojny sú to úctyhodné čísla.

Ak človek nakúpil zlato posledný deň mesiaca, aký dosiahol priemerný ročný výnos v dolároch jeho držaním do konca januára 2023?

Zlato nie je investičné aktívum – neprináša dividendu, zisk, úrok ani nájom. Žiadna použitá technológia alebo know-how. Len atómy miliardy rokov starého kovu. Je to barbarský prežitok – peňažné aktívum. Napriek tomu rastie jeho cena 9 % ročne?

Čo skutočné investície? Americký akciový index S&P 500 mal za rovnaké obdobie priemerný ročný výnos len 4,76 % (bez započítania dividend). A čo slovenská investičná tutovka v podobe rezidenčných nehnuteľností? Všetci vedia, že tie leteli hore ako raketa, odkedy sme prestali byť „čiernou dierou Európy“. Priemerný ročný rast ceny slovenskej nehnuteľnosti za ostatných 20 rokov (od roku 2002 dodnes) je 7,8 %. Hlúpe zlato, z ktorého sa neplatia dane a na rozdiel od bytu sa dá držať anonymne za rovnaké obdobie v eurách rástlo priemerne ročne o 9,3 %.

To nie je normálne. Normálne sa za služby likvidity zlata naopak platí. Ako je to možné?

Vysvedčenie zlých peňazí

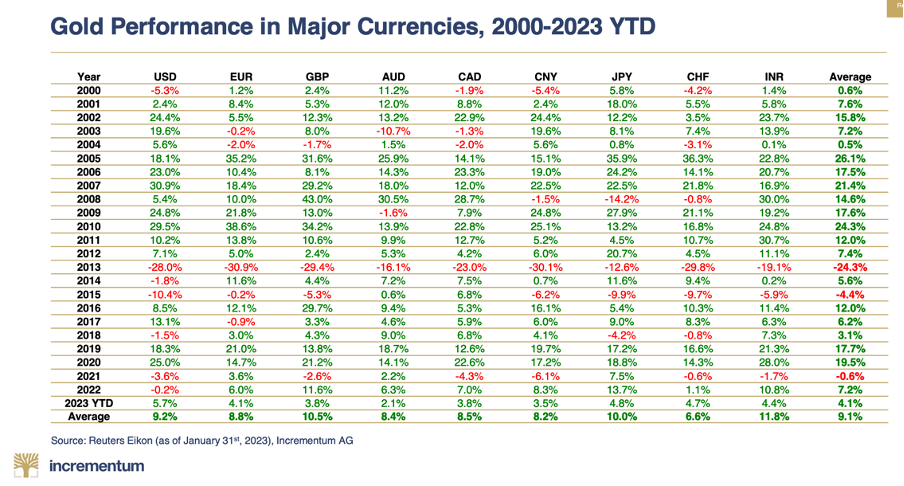

Výkonnosť zlata danom roku v rôznych menách

Mám na to dve vysvetlenia. Obe vychádzajú zo základných funkcií zlata. Zlato vďaka svojej neelastickej ponuke pomáha uchovávať kúpnu silu v dlhých horizontoch. Alchymisti si nad tým dlho lámali hlavu, ale zlato sa vyrábať nenaučili. V zlate sa politici nevedia kvantitatívne uvoľniť. Tieto peniaze preto trpia výrazne nižšou infláciou, ako dnešné zlé peniaze.

Pod infláciou mám na mysli rast počtu peňažných jednotiek. V prípade zlata je to dlhodobo 1-2 % ročne. V prípade dolárov to bolo za jediný rok 2020 takmer 30 %. Tu zdôrazním, že monetárna inflácia sa automaticky a adekvátne nepremieta do cien statkov v arbitrárne volených cenových indexoch, ktoré centrálni bankári mylne považujú za cenovú infláciu. Ceny spotrebných statkov posledné dekády znižovala globalizácia a rast produktivity. Preto tieto ukazovatele skutočnú infláciu výrazne podhodnocujú. Ako veľmi, odkrýva práve cena zlata, ale aj rastúce ceny akcií alebo nehnuteľností.

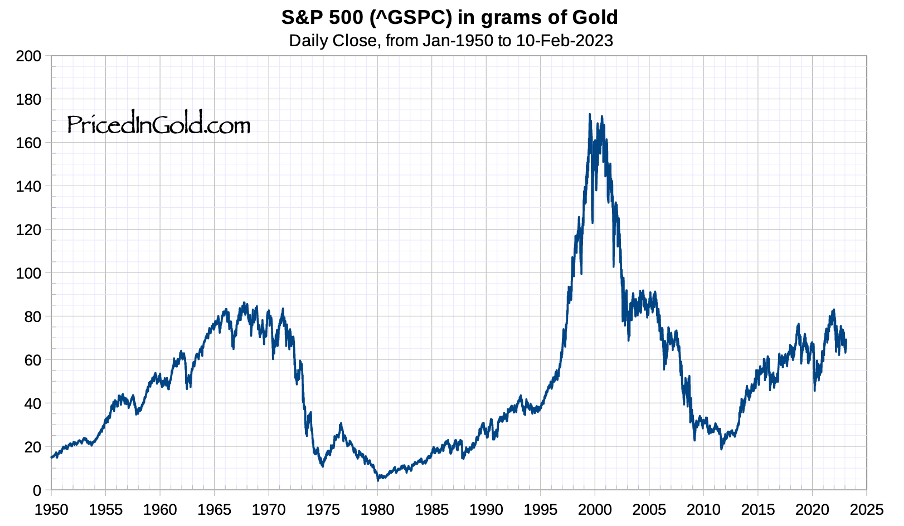

Pomýlená definícia inflácie potom vedie k tomu, že cena zlata rastie aj po očistení o oficiálnu cenovú infláciu alebo že reálne ceny akcií nie sú naozaj reálne – očistené o stratu hodnoty zlých peňazí, v ktorých sa vyjadrujú. Neustále rastúce grafy akcií sú z veľkej časti grafmi inflácie – straty hodnoty dolárov, v ktorých sú kreslené. Liečením na tieto monetárne ilúzie je použiť lepšie peniaze a neceniť napríklad ten index S&P 500 v gramoch zlata. Potom vidíme, že akcie sa za polstoročie nikam nepohli. To len dolár padol.

Cena akciového indexu S&P 500 v gramoch zlata je tam, kde bola pred polstoročím

Druhé vysvetlenie súvisí s druhou kľúčovou funkciou zlata v majetku. Peniaze pre neveriacich sú poistkou voči zlým ekonomickým a politickým scenárom.

Od prelomu tisícročí sme prežili:

- spľasnutie bubliny v technologických akciách

- spľasnutie bubliny v amerických nehnuteľnostiach

- najväčšiu finančnú krízu od druhej svetovej vojny

- euro-krízu pri ktorej sa táto menová únia takmer rozpadla

- pandémiu a lockdowny

- najväčšiu cenovú infláciu vyrobenú centrálnymi bankami vo vyspelom svete za posledné polstoročie

- spľasnutie dlhopisovej bubliny

- vojnu s Ruskom v Európe

Toľko dobrodružstiev vo finančnom systéme a politike ženie cenu poistenia hore.

Vysoký výnos na zlate je tragickým vysvedčením zlých peňazí. Ich rýchla inflácia a divoké monetárne experimenty štátov s nimi tlačia hore cenu alternatívnych peňazí ako je zlato alebo bitcoin.

Pozor, minulé výnosy negarantujú budúcu výkonnosť!

Ešte sa musím k niečomu priznať. Napriek tomu, že zlato držím, neviem sa dočkať doby, keď bude jeho cena konečne naprieč dekádami stagnovať alebo dokonca klesať. Ziskov z jeho držania mám už viac, než som dúfal. Knihu „Ako na zlato – peniaze pre neveriacich“ som vydal začiatkom roku 2021, keď ešte médiá a úradníci v centrálnych bankách stále blúznili o strašiaku cenovej deflácie a Putin bol priateľom nemeckých politikov. Napísal som v nej:

„Povedané inak, ja dúfam, že moju jadrovú pozíciu v zlate nikdy nepredám. Dokonca dúfam, že na tomto zlate prerobím. Rovnako ako pri iných druhoch poistenia, tak aj pri zlate dúfam, že túto poistku nikdy nezrealizujem. Bude to totiž s veľkou pravdepodobnosťou znamenať, že osobné, politické a ekonomické riziká, ktorých som sa obával, sa nenaplnili. Že som prežil spokojný život v pokojnom svete bez vojny. Že sa eurozóna nerozpadla, že úspory ľudí v zlých peniazoch politici a ich ekonómovia nezničili nečakanou vysokou infláciou. Že som zarobil na mojich investíciách a podnikaní a žijem s víziou dobrej budúcnosti pre moje deti a vnúčatá. Vždy je lepšie prerobiť na zlate, ako čeliť následkom kolapsu finančného systému alebo riešiť únik z krajiny pred občianskou vojnou…“

Ruku do ohňa by som za to ale nedal.

Juraj Karpiš

pdf verziu stiahni tu.

Úryvok z online časopisu Juraja Karpiša – Zlé peniaze, dobrý život, na ktorého odber sa môžete prihlásiť tu: https://www.jurajkarpis.com/newsletter/